グリーンボンド とは

国内外における環境問題解決を目的とした事業※1に必要な資金を調達するために発行される債券のことです。

グリーンボンドには、下記の3つの特徴があります。

① 調達資金はグリーンプロジェクトにのみ活用する

② 調達資金が確実に追跡管理される

③ 発効後のレポーティングを通じ透明性を確保される

発行について具体的に規定する法律はありませんが、グリーンプロジェクトにのみ調達資金を充てることを明確にしたうえで、資金を調達したい企業等と、投資を考える投資家のあいだで情報開示をして対話を重ねます。

※1)グリーンプロジェクトとは、地球温暖化をはじめとする環境問題の解決に取り組む事業。持続可能な社会を目指した省エネルギー化、再生可能エネルギー、廃棄物処理、土地利用、水の管理、生物多様性の保全、環境負担の少ない交通、気候変動への対応等が挙げられる。

| 主な発行主体 |

① 自らが実施するグリーンプロジェクトに必要な資金を調達する一般事業者 (グリーンプロジェクトのみを行うSPCを含む) ② グリーンプロジェクトに対する投資・融資に必要な資金を調達する機関 ③ グリーンプロジェクトに係る必要な資金を調達する地方自治体 |

|---|---|

| 主な投資家 |

① ESG投資を行うことを表明している年金基金や保険会社などの機関投資家 ② ESG投資の運用を受託する運用機関 ③資金の使途に関心を持ち、投資したいと考える個人投資家 |

グリーンボンドの種類

国債資本市場協会(ICMA)が発行するグリーンボンド原則(GBP:The Green Bond Principles)に示されているように、グリーンボンドの種類は4つに分けられます。 これは、債券によって調達された資金がどの財源から返還されるかによって区分されています。

Standard Green Use of Proceeds Bond(標準的グリーンボンド)

グリーンプロジェクトに要する資金を調達するために発行する債券。これは「標準的なグリーンボンド」とされており、特定の財源によらず「発行全体のキャッシュフロー」を原資として返済されます。

Green Revenue Bond(グリーンレベニュー債)

グリーンプロジェクトに要する資金を調達するために発行する債券。調達資金の充当対象となる公的なグリーンプロジェクトのキャッシュフローや、当該充当対象に係る公共施設の利用料、特別税等を原資として返済されます。

たとえば、外郭団体が行う廃棄物処理事業に必要な施設の整備や運営等を資金使途として、該当する事業の収益のみを原資として返済される債券がこれに該当します。

Green Project Bond(グリーンプロジェクト債)

グリーンプロジェクトに要する資金を調達するために発行する債券。調達資金の充当対象となる単一又は複数のグリーンプロジェクトのキャッシュフローを原資として返済されます。

Secured Green Bond(グリーン証券化債)

調達資金が、グリーンプロジェクトのファイナンスもしくはリファイナンスのために充当される担保付債券。

グリーンボンドのメリット

グリーンボンドのメリットは、発行側と投資側の両方にあります。

発行側にとっては、環境問題に取り組む企業や自治体としてのイメージアップにつながり、新たな投資家との関係構築にもつながります。

また、投資家からの支持を獲得することで、調達の安定化につながる可能性があります。

投資側にとっては、グリーンボンドによる投資は、環境問題に取り組む企業や自治体を支援することになり、社会貢献度の高い投資となります。

また、グリーンボンドは、ESG投資の一つであり、ESG投資を行いたい投資家にとって、その需要を満たす金融商品となります。

グリーンボンドのデメリット

グリーンボンドのデメリットは、発行側と投資側の両方にあります。

発行側にとっては、グリーンボンドを発行するためには、外部レビュー機関による評価や報告書の作成など、手間とコストがかかることが挙げられます。

また、集めた資金は原則として環境に貢献する事業にしか使用できないため、用途が限定されることもデメリットの一つです。

投資側にとっては、グリーンボンドに投資する際に、グリーンウォッシュ債権と呼ばれる、本当は環境改善効果がないにもかかわらず、グリーンボンドと称して債権を発行することがある点に注意が必要です。

環境・社会面からのグリーンボンドのメリット

グリーンプロジェクトへの民間資金の導入が拡大し、温室効果ガスの削減や自然資本の劣化防止に役立ちます。またグリーン投資や自らが預金・投資した資金の使途への個人の関心の向上につながり、経済全体の「グリーン化」に貢献すると考えられます。

さらにグリーンプロジェクトの推進によって、エネルギーコストの低減、地域活性化、災害時のレジリエンス向上に貢献する可能性があります。

日本で発行されたグリーンボンドの例

日本では、2014年に日本政策投資銀行が初めてグリーンボンドを発行しました。

以下はこれまでに国内で発行された主な事例です。

東京都:五輪関連施設の環境対策、スマートエネルギー都市づくり、気候変動影響への適応 (中小河川整備等)、公園整備による緑化等

三井住友FG:再生可能エネルギー事業・省エネルギー事業

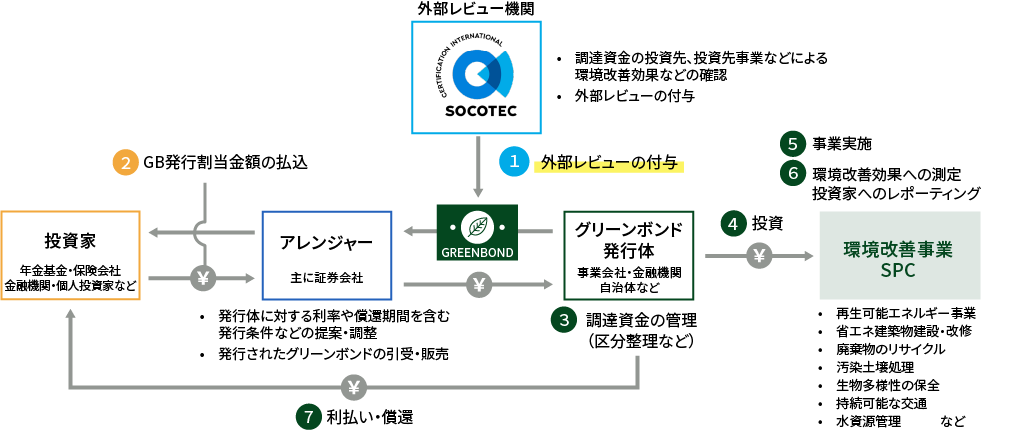

グリーンボンドの発行スキーム

グリーンボンドの発行スキームは、発行体、投資家、アレンジャー、外部レビュー機関の4つの主要な役割によって構成されています。

出典:環境省 グリーンファイナンスポータル「グリーンボンド発行の一般的スキーム」を参考にソコテック作成 (https://greenfinanceportal.env.go.jp/bond/structure/inssuance_scheme.html/)

| グリーンボンド発行体 | グリーンボンドを発行する者。自らが実施するグリーンプロジェクトの原資を調達する一般事業者、グリーンプロジェクトに対する投資・融資の原資を調達する金融機関、グリーンプロジェクトに係る原資を調達する地方自治体等が挙げられます。 |

|---|---|

| 投資家 | 発行されたグリーンボンドに対し、投資を行う者。ESG投資を行うことを表明している年金基金、保険会社などの機関投資家、ESG投資の運用を受託する運用機関、資金の使途に関心を持って投資をしたいと考える個人投資家等が想定されます。 |

| アレンジャー | グリーンボンドを発行する際に、発行条件(利率や償還期間等)を提案・調整する組織・機関(主に証券会社)。発行されたグリーンボンドの引受け、投資家への販売なども行います。 |

| 外部レビュー機関 | グリーンボンドの発行により調達した資金使途の適切性や、グリーンプロジェクトによる環境改善効果等を客観的に評価する機関(監査法人・認証機関等)。 |

ソコテックにおけるグリーンボンド評価

SOCOTEC Certification Japan グリーンボンド 外部レビュー

世界全体で設備投資や技術開発にあわせて巨額の投資が必要とされており、企業の取り組みを支える投資家の存在が不可欠です。

一方で、グリーンウォッシュの懸念のある債権が市場に出回ることを防止することが求められており、透明性と公平性ある評価を受けた債券が普及し持続可能性および気候変動への適応の後押しとなる資金調達支援が望まれています。

弊社ではサステナブルファイナンス事業における品質方針に則り、質の高いサービスを通じて、持続可能な社会の実現に向けて貢献いたします。

サービス内容

以下の原則・ガイドライン等の基準類に対する適合性に関して、SOCOTEC Certification Japan サステナブルファイナンス評価手順に従い、セカンドパーティ・オピニオンを提供します。

- ICMAグリーンボンド原則

- 気候ボンド基準(CBI Standard)

- グリーンボンド・ローンガイドライン(環境省)

- クライメート・トランジション・ファイナンスに関する基本指針(金融庁・経済産業省・環境省)

このセカンドパーティ・オピニオンは、以下の段階で実施します。

-

① 発行前レビュー:グリーンボンドの発行前、発行体に対してグリーンボンド、グリーンボンドプログラムまたはグリーンボンドフレームワークに関し、4原則の事項に係る対応について適合性をレビューする

-

② 発行後レビュー:グリーンボンドの発行後、調達資金からグリーンプロジェクトへの資金の内部追跡や充当状況を検証するため、発行体の調達資金管理について、社外監査人やその他の第三者からのレビューを提供する